1. 成交量分析:主力资金通常会在股票价格上涨或下跌时表现出较大的成交量。通过观察成交量的变化,可以判断主力资金的活跃程度和方向。

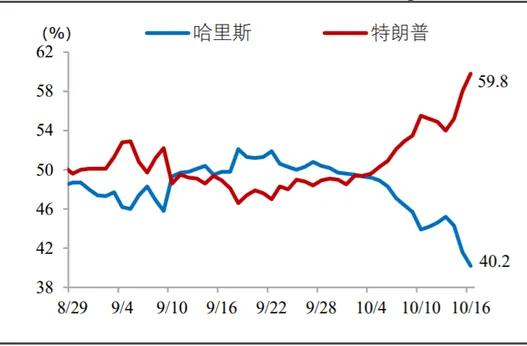

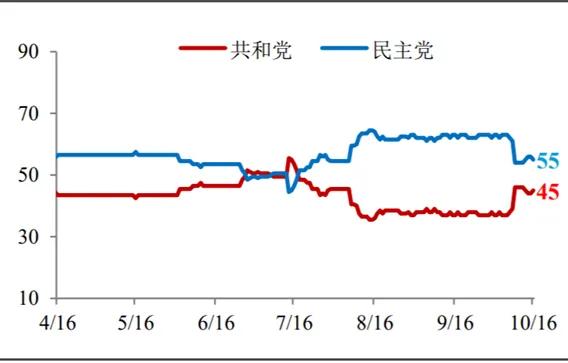

目前特朗普与哈里斯的支持率究竟是怎样的?

来源 | 智通财经APP

]article_adlist-->进入10月以来,美国总统选情在焦灼中朝着新的方向发展。曾于7月间甚嚣尘上的“特朗普交易”,目前又有卷土重来的态势。且民调目前特朗普明显领先。资本市场在逐步price-in特朗普当选的情形。

那么,目前特朗普与哈里斯的支持率究竟是怎样的?如果特朗普真的当选,会对全球资本市场,大宗商品,债券市场,以及尤其是港股和A股带来怎样的影响?本文为您解读。

直击当下最新选情

此前在一场被称为“灾难性”的辩论之后,民主党的支持率暴跌,叠加7月13日川普在威斯康星州进行选举演讲活动遭遇枪击,共和党民调支持率暴增,川普几乎成为美利坚的“天选之子”。

然后随后拜登宣布推选,民主党公推现任美国副总统的哈里斯出任新的美国总统候选人,随后民主党支持率回升,并于8~9两个月份高于共和党。

而10月,此前一度被认为过于年轻和缺乏经验的共和党副总统候选人J.D.万斯在副总统辩论中的亮眼表现再度提升了共和党的民调支持率。目前根据部分评级机构的调查结果显示,特朗普以大约10%左右的优势领先于哈里斯。

资料来源:民生证券

资料来源:民生证券根据部分分析师的经验,由于美国主流媒体倾向于自由派以及政治定位偏左,因此会有意无意偏向民主党,且部分共和党支持者文化程度不高,缺乏互联网与现代通信工具的使用意识,因此往往在民调中属于被忽视的力量。因此,根据历史统计规律,真实投票结果可能比民调结果更加倾向于共和党。

这样的现象使得在过往历次选举中往往出现摇摆州“翻红”的现象,却很少见到摇摆州“翻蓝”——例如2016年大选中,共有5个州“翻红”(宾州、北卡州、密歇根州、威斯康星州、弗罗里达州),即大选前民调显示更支持希拉里,而最后选择了特朗普。但没有州最后“翻蓝”。

2020年大选中,由于拜登先生复出,按住了蓝墙三州的选票,因此只有2个州“翻红”(北卡州、弗罗里达州)。但依然没有出现红州“翻蓝”的情形,即没有选前民调显示支持特朗普、但最后投给拜登的情况。

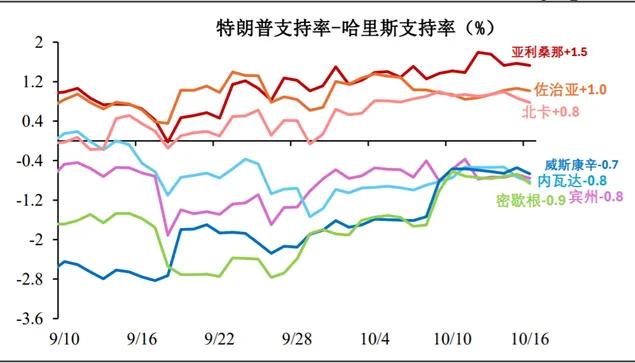

目前,本次大选,根据FiveThirtyEight网站数据,共有7个关键摇摆州,特朗普和哈里斯的支持率之差都在±2个百分点。特朗普在摇摆州的相对优势在最近1个月小幅上升。

资料来源:民生证券

资料来源:民生证券

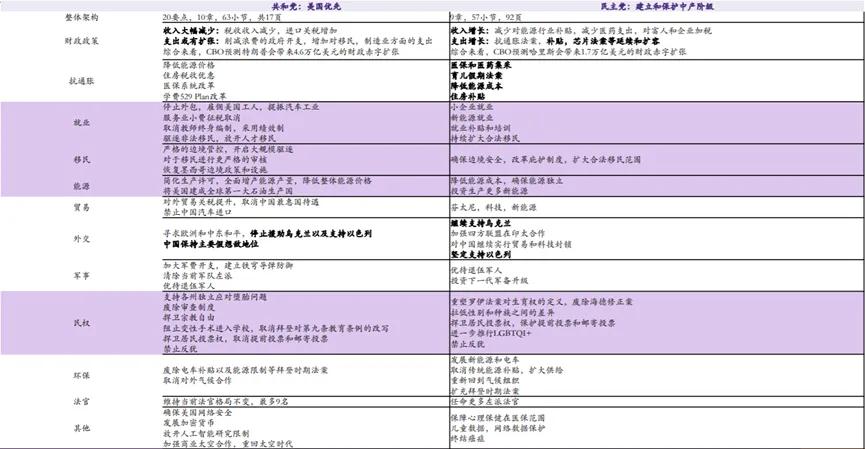

国会选举也有重大影响

此外,除了总统本身,国会,也就是参众两院的党派归属也相对重要。立法权在国会手中,所有涉及财政的法案,都需要由众议院发起,并在参、众议院均投票通过,才能送至总统签署落地。

特朗普第一任期的前两年“府院统一”,从而通过了减税力度极大的2017年《TCJA法案》;而2018年11月中期选举后“府院分裂”,执政重心转向了不需要国会投票的关税政策。“共和党横扫”概率上升。今年参议院几乎已被共和党“预订”,众议院的归属尚不确定、目前民主党领先。

根据Polymarket网站数据,目前在参议院席位中,共和党稳操胜券。而众议院选举中,共和党距离民主党的差距正在缩小,其概率从9月底的37%上升至10月中旬的45%。

资料来源:民生证券

资料来源:民生证券综上所述,鉴于目前共和党稳操参议院,因此关于总统席位以及众议院的党派归属,总共可分为4种情形。即:

(1)总统:共和党;众议院:共和党——即共和党大一统

(2)总统:共和党;众议院:民主党——国会分裂

(3)总统:民主党:众议院:共和党——府院斗争

(4)总统:民主党;众议院:民主党——维持现状

目前可能性较大的情形是(2),即总统换人,而参众两院维持现状。这也与特朗普上一任期的后两年情况相同。申万宏源证券认为,情形(2)出现对于美股属于温和利好,对于大宗商品中的黄金和铜利好,原油利空。

资料来源:申万宏源证券

资料来源:申万宏源证券且由于国会处在两党斗争之中,因此财政扩张的幅度会比较受限,对美债无法形成支持。这也就是近期美国国债收益率一转此前下行趋势反弹向上的原因。

值得注意的是,美联储主席鲍威尔是受特朗普任命的央行总裁,且其党派属性属于共和党中的建制派,此前9月份50bp的预防性降息,为后续万一川普当选的货币政策留下活动空间。如果川普期间美国经济走强,则美联储不会进一步降息,而降息预期会彻底打破,这将对港股和A股等新兴经济体股票市场在短期内构成压力。

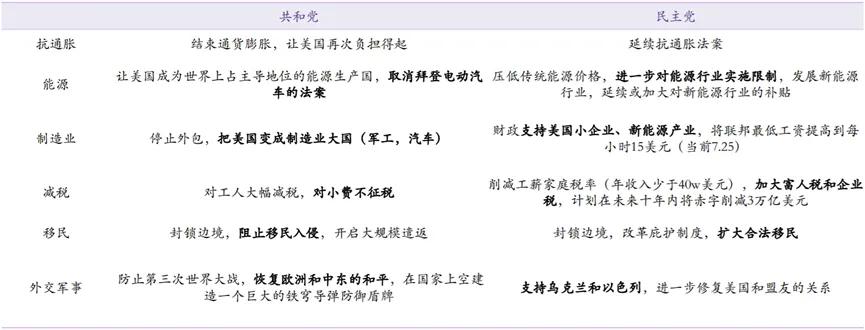

两党主张及各自影响

在事关通胀、能源、制造业、税收、移民、以及军事和外交等领域,特朗普与哈里斯的政策主张都明显不同。其中最为针锋相对的是能源、移民、税收、以及军事等领域。

资料来源:华鑫证券

资料来源:华鑫证券(1)油价

像能源方面,特朗普主张取消拜登电动汽车法案,同时放松对石油天然气等传统能源的监管,让美国成为一个油气生产大国和强国。特朗普认为全球气候变暖是被绿胶夸大的议题。相反,哈里斯则主张加强对传统能源行业的限制,发展新能源,加大新能源产业的补贴。可见,若特朗普上台,对油价会形成支持,而哈里斯上台则打压油价。

(2)移民

特朗普主张阻止移民入境,封锁边境,对已经入境的非法移民采取遣返的政策。而哈里斯虽然也同意封锁边境,但其对移民的态度是普遍支持,且大力鼓励合法移民为美国增加新鲜血液。

需要注意的是,特朗普和马斯克倍两位本身都是来自斯洛文尼亚和南非的移民后裔。如果阻挡移民的话,也许他们就不会生在美国,自然也没有资格讨论是否让美国再伟大的问题了。

(3)税收

特朗普主张对企业减税,这是一个普惠性制度,而所影响的财政收入,则通过对外加征高昂的关税来弥补。这就是所谓的贸易战的逻辑。这是一个内外有别的税收制度,属于小院高墙模式。而哈里斯则主张对富人征税,对中产和低收入者减税,这是一个抽肥补瘦的模式,且不以国籍为界。

税收政策对股市影响非常之大,因为会直接作用到上市公司的综合损益表上。特朗普的减税政策在2016年之后极大地鼓舞了美股的士气,形成了横贯2016、2017,以及2018年前三季度的大牛市。本次如果特朗普当选,对美股提振效应极大,美股有可能不回调,直接开启牛市。

且对企业减税有利于发挥乘数效应,对于企业增厚利润,和创造就业都有帮助。相反对中产和低收入者减税只能让这些人手头活泛一时,长期来看则不如企业减税的作用明显。

(4)军事与外交

特朗普在军事上主张和平,并曾经表示上台后会第一时间结束俄乌冲突。这是其小院高墙策略的延续。在上一任期特朗普层威胁退出北约,退出伊朗核谈判等等。而民主党在这些领域主张维持现状。

值得注意的是,美国的军工企业普遍支持民主党,其对于发生在美国本土意外的世界地区性军事冲突并不反对,甚至乐见其成。以这一逻辑出发,如果特朗普当选,则对于美国的军工行业会产生一定的压力。但是在全球各地烽烟四起的当下,想要迅速止战息兵似乎也没那么容易。

两党的详细施政主张规纳于下表中。

资料来源:华鑫证券

资料来源:华鑫证券

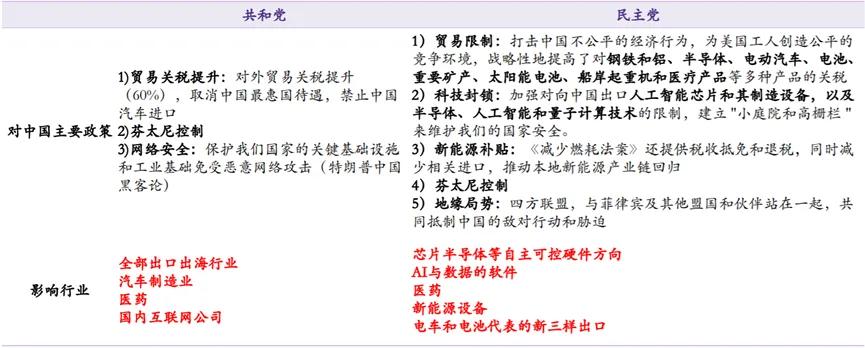

对中国股市的影响

至于特朗普上台对中国股市的影响。笔者认为,可以通过短期和中长期两个角度去分析。

短期来看,特朗普上台对美债收益率构成支持,也即同时对美元构成较大的支持。这对于刚刚打开的中国货币政策的活动空间相当于又盖上了一个帽子,对港股和A股市场的流动性和估值都会形成压力。

这就是2017年特朗普上台之初,且伴随着当年美联储加息四次,对港股和A股市场构成的巨大压力。虽然当时出现过二八分化以及白马龙头股的行情,但以创业板指为代表的中小盘和新经济都是跌入尘土的。

表:美国两党对中国行情板块分化的影响,资料来源:华鑫证券

表:美国两党对中国行情板块分化的影响,资料来源:华鑫证券但是中长期来看,特朗普的长期愿景是恢复“80~90年代式”的美国经济的繁荣,而在经济全球化的当下,美国经济并不可能真正与中国脱钩,且特朗普的商人本性也使得他在利润足够丰厚过的时候并不会彻底与中国翻脸,这将导致在中长期的层面上带动中国经济恢复往日活力。

这就是自2019年开始美联储加息结束,进入利率横盘时代,中国货币政策空间再次打开之后,2019-2020-2021上半年持续了两年半的A股大牛市,其中以创业板的行情最为显著。

本次如果特朗普当选,特朗普交易卷土重来,对A股的影响也将是类似的先低后高。

而市场普遍关心的与中国的贸易纠纷问题,如果我们观察特朗普在上一个任期内的表现,大致可以观察出一种模式,即:市场在声明发布的短期内往往会经历下跌,但不久后便会逆转,显示出回升的迹象;但关税政策正式实施后,中国股票市场往往呈现下降趋势。

2017年特朗普就职后,他宣布了一系列针对中国的贸易政策,但这些政策大多停留在调查阶段。例如,4月20日,美国政府宣布对中国进口的钢铁进行调查,这导致市场出现了明显的波动。然而,到了2017年8月,尽管贸易政策的不确定性依然存在,但市场却显示出持续增长的态势,对贸易政策的反应相对较小。

2017年至2019年,美国政府宣布关于中国进口产品的相关政策但未实施时,市场或先大幅下跌,再缓慢回升。从关税政策正式实施前后60个交易日的市场表现来看,在List1、List2、List3的关税实施中,由于加征的关税较高(达到25%),并且影响范围广泛(两次加税涵盖了2500亿美元的进口产品),市场在政策实施后的60个工作日内呈现出明显的下降趋势,并且波动较大。

在第四次关税政策中,美国仅对3000亿美元进口商品中的部分产品(约1200亿美元)加征了关税,且税率相对较低(15%),低于市场预期,市场表现相对较好。

总结

当然,以上分析都是只是基于历史经验、逻辑推导、以及当前市场走势的一个预测,并不能够作准。随着大选临近,实际任何事情都可能发生,摇摆州的突然变向,以及铁蓝州或铁红州的“叛变”都有可能发生。

就像2016年大选,所有人都认为希拉里铁稳的情况下,却被特朗普反超。而2020年,几乎没有胜算的民主党,却意外收复了原本归属特朗普的蓝墙三州,最终实现翻盘。

而且根据历史经验,真正的市场趋势往往要到选举结果出来之后一周的时间,才能真正通过市场力量博弈最终形成。目前投资者不宜过度押注,免得局势突变难以翻身。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

文章为作者独立观点,不代表网上配资开户观点